- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Eral Karayazıcı

eral.karayazici@inveoportfoy.comGeri Sayım

Paylaş

Geleneksel yatırım seçeneklerinin ailece değer kazandığı bir haftayı geride bıraktık. İlk yarısı parçalı bulutlu geçen bu perdede ikinci yarı güneş yeniden kendini hissettirdi.

Dolar 3,75’den 3,71’e gerilerken Salı günü 87.250 puanı test eden BIST 100 endeksi haftayı Şubat ayının en yükseği olan 89.600 seviyesinin üzerinde tamamlamayı başardı.

SURİYE DENKLEMİ

Yoğun bir haber akışı ile karşı karşıyayız. ABD-YPG flörtünün gelecekte ne yöne evirileceği Rusya’nın pozisyonu ve Türkiye’nin hamleleri piyasa aktörleri tarafından da özenle takip ediliyor.

Geçen hafta paylaştığım “ Türkiye’yi pozitif ayrıştırma potansiyeline sahip öncelikli başlık ABD-YPG flörtünün sona ermesi veya yumuşaması. Ancak görünen o ki bu konuda pazarlıklar sürecek ve sonuca ulaşılması zaman alacak” görüşü geçerliliğini koruyor.

Türkiye, Rusya ve ABD peş peşe karşı tarafa pazarlık gücünü hissettirmeye dönük hamleler yapıyorlar. Kaldı ki bu iki taraflı bir pazarlık da değil. Rusya ve ABD arasında da sıkı bir bilek güreşi yaşanıyor.

Yakın vadede bu cephede major bir gelişme olacağını sanmıyorum. Final sahnesi için bir süre daha bekleyeceğe benziyoruz. Ancak umutsuz değilim.

Üç ülkenin ortak bir paydada buluşma ihtimalini halen daha yüksek buluyor ve bu başlığın Türkiye varlıkları adına yılın ikinci yarısında önemli bir pozitif ayrışma gerekçesi olabileceğini düşünüyorum.

Yaz öncesi perdede ise Suriye denkleminin yurtiçi varlıklar üzerinde pozitif veya negatif kalıcı ve güçlü bir etki göstereceğini sanmıyorum.

FED ETKİSİ

Bu işin demode olduğunu aylar önce paylaşmıştım. Halen de aynı noktadayım. Piyasalar FED’in faiz artırım dönemini başlatmasını ilk artıştan önce 2015 boyunca fiyatladı.

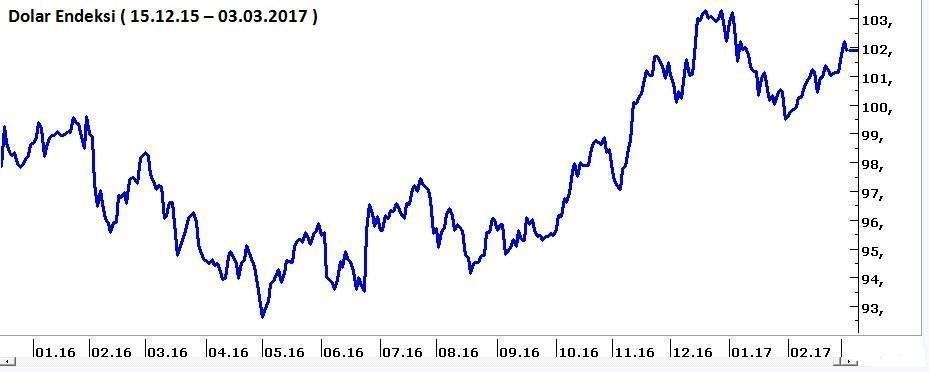

Nitekim FED’in ilk faiz artışını gerçekleştirdiği 16.12.2015 tarihinden bugüne ( 14 ay ) dolar dünyada yatay seyrediyor. Faiz artış hızının azalacağı düşünüldüğünde aşağı, hızlanacağı düşünüldüğünde yukarı gidiyor. Doların dünyadaki bu yatay seyri bir süre daha ( faiz artırımlarının sonu yaklaşana kadar ) benzer şekilde devam edeceğe benziyor.

Yukarıda yer alan dolar endeksi ABD para biriminin FED’in ilk artırımından bugüne sürdürdüğü yatay seyri açıkça ortaya koyuyor. FED faizi arttırmadan hemen önce USD değer kazanıyor. Beklenti gerçekleşince bu primi geri veriyor.

Aşağıdaki tabloda ise 25 ülkede FED’in ilk faiz artırımdan bugüne doların nasıl performans gösterdiği yer alıyor. Bazı ülkelerde düşerken bazı ülkelerde değer kazanan ABD para birimi bu 14 aylık parkurda ne yazık ki en iyi getiriyi Türkiye’de sağladı.

Sıra dışı 2016 ikinci yarıyılının ve varlığını koruyan lokal risk & belirsizliklerin bir sonucu olan bu tabloda Türkiye’yi kıyaslarken Brezilya veya Rusya’ya bakmak yanıltıcı olur.

Çünkü aynı takvim döneminde bu iki ülkenin gelirlerinde ( bizimde giderlerimizde ) önemli bir ağırlığı olan petrol fiyatları % 47 yükseldi.

Bu bakıma TL ne ölçüde negatif ayrıştı, dolar ( ve kuşkusuz euro hatta altın ) Türkiye’de görece ne kadar pahalı sorusuna yanıt ararken Hindistan, Romanya, Bulgaristan gibi ülkelerle karşılaştırma yapmak daha doğru.

Türk Lirası geçen hafta yine negatif ayrışarak doların en iyi performans kaydettiği ülke oldu. Döviz cephesinde yabancı satışı hız kestiği anda Türk Lirası savrulma yaşıyor. Çünkü lokaller kronik güven kaybının bir sonucu olarak dövize yönelmeyi sürdürüyor.

Bununla birlikte Cuma günü ABD işlemlerinde ( TSİ ile 18:00 sonrası ) dolara dünya bütününde gelen satışın etkisi ile USDTL test ettiği güçlü 3,75 direncinden gerileyerek kapanışı 3,71’de gerçekleştirdi.

ABD verilerinin güçlü gelmeyi sürdürmesi ve Yellen’in en çatık kaşlı halini takınmasına rağmen gelen bu satış ağırlıkla vergi indirimlerinin yılın ikinci yarısına kalacağının Trump tarafından da teyit edilmesinden kaynaklanıyor.

3,75 ve 3,85 seviyelerinde direnç 3,59 ve 3,45 seviyelerinde desteğe sahip USDTL üzerinde 16 Mart tarihli TCMB toplantısının 15 Mart tarihli FED toplantısından çok daha yüksek etki potansiyeli olacağını ve bu pariteyi Türkiye’ye özel şartların yönlendirmeyi sürdüreceğini düşünüyorum.

BORSA İSTANBUL

3 Şubat tarihinde 88.400 kapanan Borsa İstanbul aradan geçen bir ayda ancak % 1,5 kadar ileri gidebildi. Ancak aşağı da gelmiyor.

Hatta geçen hafta gerek Almanya gerek ABD-YPG merkezli negatif haber akışına ve TL’deki zayıflık ile tahvil faizlerindeki yükselişe borsanın kayda değer bir dayanıklılık gösterdiğini not etmeliyiz.

BIST’de 25.000 $ direnci aşılabilecek ve koşu 26.500 - 27.000 bandına kadar sürdürülebilecek mi sorusunun yanıtının Dow Jones’da saklı olduğu görüşündeyim.

Dünya borsalarının lokomotifi olan ABD endeksi geride kalan dört ayda 18.000 puandan 21.000 puana tırmanarak ekonomideki pozitif gelişmeleri büyük ölçüde kutladı.

Ancak Trump’ın teşvik paketinin ötelenmesi ile kısa vade adına önemli bir yakıt kaynağını yitirerek negatif haberlere karşı korunaksız kaldı.

Dow Jones endeksi yılın ilk yarısı içinde % 3-5 kadar daha yükselerek 21.500 – 22,000 bandını test etse de aşmasını beklemiyorum.

Önümüzdeki iki çeyrek içinde borsa endekslerinin daha uygun maliyet fırsatı sunacak değerlere gerileme olasılığının asgari % 50 olduğunu ve BIST’in de bu ana akım ile hissedilir düzeltmelere imza atma riskini koruduğunu düşünüyorum.

Açıkçası dünya borsalarının ve onlarla birlikte Borsa İstanbul’un bir süre daha yükselişi sürdüreceği yönündeki senaryo ile hissedilir bir düzeltmenin yakın zamanda başlaması senaryosunun birbirine yakın şanslara sahip olduğu görüşündeyim.

Bu nedenle de borsada 13 haftadır süren rallinin sonu için geri sayarken VIOP üzerinden kısmen veya tamamen sigortalama, hisse ağırlığının görece azaltılması veya bu döneme özel olarak yakın stoplu stratejiler ile defansif tedbirlerin uygulanabileceğini ve rehavete kapılmaktan kaçınılması gerektiğini düşünüyorum.

ALTERNATİF YATIRIM SEÇENEĞİ

Yüksek şubat enflasyonu ve yüklü mart itfalarının etkisi ile tahvil faizleri geçen hafta % 11,30’a tırmandı. Bu bir süre daha devam edebilir ve önümüzdeki 2 ay içinde % 12 ( belki % 12,50 ) faiz oranının test edildiğine şahit olabiliriz.

Yükselen döviz kurlarının gecikmeli etkisi ile önce enflasyon sonra faiz oranlarının yükselmesi bu işin doğası gereği. Ancak kalıcılaşmasını beklemiyorum.

Kur artışı yerini stabilizasyona ( belki de gerilemeye ) bıraktıkça önce enflasyon peşinden de tahvil faizlerinin % 10’a kadar gerileyeceği görüşündeyim.

Bu bakıma da mart ayı içinde tahvil faizlerinde yükseliş sürerse Türk tahvillerinin tasarruf sahipleri adına çekici bir seçenek halini alacağı görüşündeyim.

Tahvil faizleri siz yatırımı gerçekleştirdikten sonra 2 puan kadar düşerse fonlama getirisinin yanında 2 yıllık tahvil yaklaşık % 2.6 10 yıllık tahvil % 11 kadar ana para üzerinden ek getiri sağlıyor.

Yok siz aldıktan sonra faizler 2 puan daha yükselirse de tam tersi oluyor ve ikincil piyasada tahvilinizin değeri yukarıdaki oranlarda düşüyor.

“Vade sonunu beklerim ve tahvili alırken üzerinde yazan faize razı olurum” diyorsanız ikinci senaryoda mesele yok gibi görünse de görece daha yüksek faiz getirisinden mahrum kalmak yine örtülü bir zarar olacaktır.

Finans dünyası dolar borsa ve altından ibaret görülmemeli. Bireysel tasarruf sahiplerinin geleneksel yatırım seçeneklerine tahvil cephesini de eklemesinde ve bu ürünler hakkında bilgi sahibi yatırım danışmanlarıyla iletişim içinde olmalarında fayda var. Haftaya buluşmak dileği ile...

TAKVİM & TEMEL ANALİZ – AKADEMİ PUSULA İSTANBUL

Pusula ekolünün taşıyıcı duvarlarının kodlarını ve önümüzdeki beş yılın olası senaryolarını paylaşmak üzere 18 Martta İstanbul’da olacağım.

Gerek bu eğitim gerek ise aynı gün gerçekleştireceğim teknik analiz eğitiminin içeriği ve kayıt için Akademi Pusula ( 0530 566 67 16 ) ile iletişime geçebilirsiniz. http://pusulaninotesi.com/takvim-temel-analiz/

Paylaş